Eesti Pank hoiatab: kõik hea saab ükskord otsa ja ka intressimäärad ei jää madalaks igavesti!

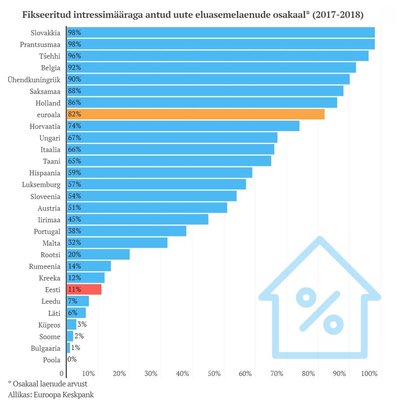

Eluasemelaen on paljude perede jaoks suurim finantskohustus, sest üldjuhul on laenusumma suur ning tähtaeg pikk. Hoolimata sellest fikseerib laenu võtmisel intressi vaid kuni 10% Eesti peredest ning valdavalt ainult esimesteks aastateks. Sellise statistikaga paistame silma ka Euroopas, sest paljudes teistes riikides fikseerivad inimesed laenuintressi märksa sagedamini, kirjutab Eesti Panga ökonomist Raido Kraavik keskpanga blogis.

Miks tasub fikseerimisest rääkida ajal, mil intressimäärad on püsinud juba aastaid väga madalal?

Kõik hea saab ükskord otsa ja ka intressimäärad ei jää madalaks igavesti. Euroalal baasintressimäärasid veel tõstetud ei ole, kuid mitu muud keskpanka on viimase kahe aasta jooksul asunud neid tõstma. Kui intressimäärad tõusevad, tähendab see laenuvõtjatele intressikulude suurenemist, kui intressimäära ei ole fikseeritud.

Miks huvi fikseerimise vastu Eestis siiski nii väike on?

Tegelikult ei ole meie laenuturul intressimäärade fikseerimine olnud kunagi eriti levinud, kuigi pisut rohkem tehti seda aastatel 2006-2008. Pärast majanduskriisi on intressimäärad ainult langenud ning viimastel aastatel püsinud rekordmadalal. Seetõttu ei ole olnud põhjust intressimäära fikseerida, kuna nende tõusu risk on paistnud väike. Teisalt aga - ega pangad seda võimalust klientidele väga aktiivselt paku. Hiljuti suurimaid eluasemelaenu andjaid küsitledes selgus, et intressimäära fikseerimise võimalust pakkus ainult üks pank. Võib siiski olla, et tagasihoidliku pakkumise on osaliselt tinginud klientide vähene huvi ning suurema nõudluse korral pangad seda võimalust siiski pakuksid.

Milline oleks intressimäärade tõusu mõju laenuvõtjale?

Enamik laene on antud ujuva intressimääraga, mis muutub vastavalt baasintressimäärast sõltuvale euriborile. Intressimäärade tõustes sellise laenu võtja igakuine laenumakse suureneb. Mida suurem osa laenust on tagasi maksmata, seda rohkem see laenuvõtjat mõjutab. Näiteks kui intressimäärad tõusevad kahe protsendi võrra, suureneks perel, kelle eluasemelaenu jääk on 100 000 eurot, laenu kuumakse umbes 100 euro võrra. Kuigi ajalugu ei pruugi korduda, tõstis Euroopa Keskpank eelmise majanduse tõusutsükli ajal baasintressimäära sellises ulatuses umbes pooleteise aasta jooksul. Selle riski arvestamiseks on Eesti pankadel kohustus pere maksevõime hindamisel arvestada intressimääraga 6% ning seda tasuks kodu soetamisel igaühel meeles pidada.

Kui inimene arvab, et tal on suurema laenumakse tegemiseks piisavalt sääste või et ta on võimeline oma muid väljaminekuid vajadusel kärpima, ei pruugi laenuintressimäära fikseerimine olla vajalik. Küll aga tuleb arvestada, et muutuva intressimäära korral võib laenumakse suureneda üsna ootamatult. Fikseeritud intressimäära korral on aega uue olukorraga kohanemiseks rohkem, sest laenumakse muutub alles kindlaksmääratud fikseerimisperioodi lõppedes. Laenumaksete ootamatu suurenemise riski kõrval tuleb arvestada sedagi, et kogu laenuperioodi jooksul kokku peaks muutuva intressimäära kasutamine üldjuhul olema kokkuvõttes soodsam.